Joseph Goodman

0

2209

645

Technologia jest niezbędnym narzędziem w każdej części naszego życia. Właściwie używane urządzenie w dłoni lub na biurku może pomóc Ci zaoszczędzić pieniądze, lepiej budżetować i mądrze inwestować. Dzięki odpowiedniej aplikacji możesz zacząć oszczędzać od 0 do 500 USD lub więcej miesięcznie.

Istnieje wiele świetnych aplikacji i programów, które pozwalają zaoszczędzić pieniądze, ale nie wszystkie są przyjazne dla użytkownika lub szybkie w użyciu. Nie chcesz spędzać godziny lub dwóch tygodniowo na korzystaniu z aplikacji, jeśli pozwoli Ci to zaoszczędzić dodatkowe 10 do 20 USD. Te aplikacje i witryny pomogą Ci szybko zaoszczędzić pieniądze, jednocześnie osiągając swoje cele finansowe. 7 wielkich uchwał finansowych na 2016 r. I jak je zachować 7 wielkich uchwał finansowych na 2016 r. I jak je zachować Jeśli wybierzesz odpowiednie uchwały i skorzystasz z nich odpowiednie narzędzia, w tym roku powinieneś mieć duży pozytywny wpływ na swoje finanse. .

Budżet agresywnie

Wielu przyjmuje założenie, że większa wypłata doprowadzi do grubszego rachunku oszczędnościowego. Nie zawsze tak jest, biorąc pod uwagę, że większość ludzi zwiększy swoje wydatki, gdy wzrośnie ich dochód. Bez względu na to, jak duża jest twoja wypłata, musisz celowo wydawać pieniądze i oszczędzać, czyli tam, gdzie budżet może cię utrzymać.

Łatwe w użyciu aplikacje budżetowe Najlepsze aplikacje finansowe na smartfony do budżetowania, inwestowania i oszczędzania Najlepsze aplikacje finansowe na smartfony do budżetowania, inwestowania i oszczędzania Istnieje wiele fantastycznych aplikacji, które mogą sprostać prawie każdemu celowi finansowemu, który masz w rękach - wyłącz modę, jak to możliwe. , takie jak Mennica lub Potrzebujesz budżetu, są pomocne w śledzeniu wydatków. Łatwo będzie zobaczyć, ile wydajesz w każdej kategorii i szybko obniżyć 50-100 USD w niektórych obszarach.

Na przykład, jeśli wydajesz 550-600 USD miesięcznie na artykuły spożywcze, samo uświadomienie sobie kosztów za pośrednictwem aplikacji do budżetowania może pomóc Ci ograniczyć marnotrawstwo wydatków. Ustalenie bardziej rygorystycznego budżetu na artykuły spożywcze w wysokości 400 USD oznacza, że musisz planować posiłki, rezygnować z najlepszych kawałków wołowiny i wykazywać kreatywność z jedzeniem, które już masz w spiżarni lub zamrażarce. Rezultatem końcowym jest natychmiastowa oszczędność 150-200 USD na koniec miesiąca.

Jeśli jednak masz problemy z nadmiernymi wydatkami, budżet zerowy może być dla Ciebie lepszy. Przy zerowym budżecie każdy dolar dostaje pracę. Naszym celem jest osiągnięcie poziomu zerowego 0 USD, kiedy wszystkie rachunki zostaną zapłacone, a cele oszczędnościowe i inwestycyjne zostaną osiągnięte. Nie myśl, że budżet oznacza umieszczenie w więzieniu, w którym nie można wydać pieniędzy. Jeśli masz miejsce w swoim budżecie, możesz przeznaczyć fundusze na cokolwiek chcesz.

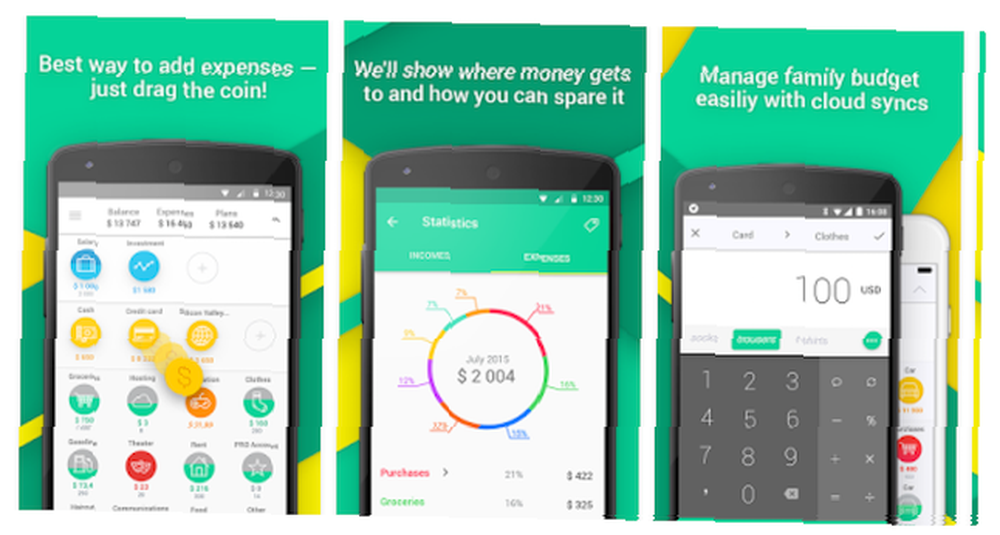

Wyznaczenie kategorii oszczędności oznacza, że przede wszystkim zaoszczędzisz te pieniądze. W zależności od kwoty przeznaczonej na miesięczne oszczędności, może to szybko zwiększyć Twoje oszczędności do 300-500 USD miesięcznie. Coin Keeper (iOS, Android) i Mvelopes (iOS, Android) to wirtualne sposoby korzystania z “koperty” metoda budżetowania zerowego. Skorzystaj z tych aplikacji, aby ustawić 10% kwoty zwrotu z domu za oszczędności, a następnie kontrolować wydatki w innych obszarach wydatków w ciągu miesiąca, aby nie zanurzyć się w tych oszczędnościach.

Monitoruj swoje konta

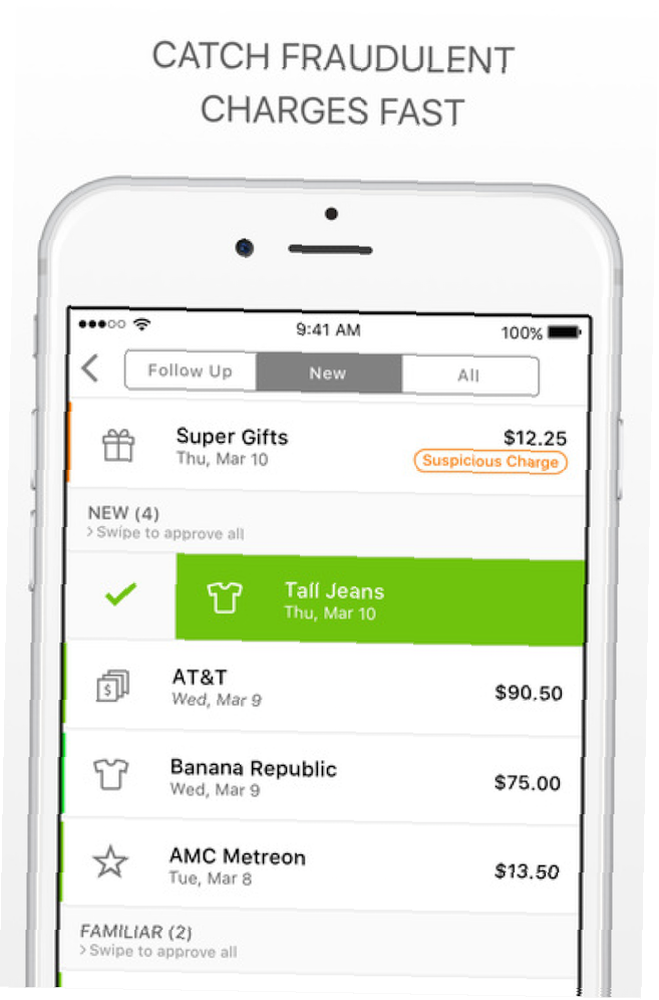

Prosper Daily (iOS Android) to świetny sposób na monitorowanie konta i otrzymywanie alertów w przypadku podejrzanego obciążenia. Aplikacja synchronizuje się z Twoimi kontami bankowymi i powiadamia Cię w przypadku nieuczciwej działalności 3 Znaki ostrzegawcze, na które należy zwrócić uwagę przy każdym użyciu bankomatu 3 Znaki ostrzegawcze, na których należy szukać za każdym razem, gdy korzystasz z bankomatu Poświęć chwilę, zanim włożysz kartę do Automaty bankomatowe do wypłacania pieniędzy mogą być różnicą między wykrywaniem, z którym zostały zmanipulowane, a stawaniem się bez grosza. Ale czego powinieneś szukać? lub podwójne opłaty.

Większość kart kredytowych przoduje w monitorowaniu rachunków, ale banki wciąż pozostają w tyle pod względem technologii. Jeśli Ty lub Twój bank nie wykryjesz oszukańczych opłat na czas, Twoje konto może zostać opróżnione, a odzyskanie pieniędzy znajdujących się na Twoim koncie może potrwać tydzień lub dwa.

Ta aplikacja jest dodatkowym zabezpieczeniem. Prosper Daily może być również wykorzystywany do budżetowania i ma wyjątkową przewagę konkurencyjną: możesz konkurować ze sobą, aby sprawdzić, czy możesz budżetować lepiej niż miesiąc wcześniej.

Poznaj swoje opłaty doradcy

Trudno oszczędzić na emeryturę. 7 najlepszych aplikacji internetowych dla osób zbliżających się do emerytury 7 najlepszych aplikacji internetowych dla osób zbliżających się do emerytury Planowanie emerytury to coś więcej niż tylko plan oszczędności finansowych. Tak, pieniądze są ważne, ale nie zapominaj, że są też inne ważne rzeczy. Oto siedem aplikacji, które pomogą Ci zaplanować. kiedy jest tyle innych rzeczy do zapłaty za każdy miesiąc. Ponieważ konta emerytalne pracodawcy Czy oszczędzasz już na emeryturę? Dowiedz się, korzystając z tych 9 narzędzi Czy oszczędzasz już na emeryturę? Dowiedz się, korzystając z tych 9 narzędzi Oszczędzanie na emeryturę jest jedną z najważniejszych rzeczy, które możesz zrobić - ale skąd wiesz, czy masz wystarczająco dużo oszczędności? Oto 9 narzędzi, które pomogą Ci się dowiedzieć. są konfigurowane i zarządzane przez pracodawcę, wielu pracowników może nie wiedzieć, co się dzieje z ich kontem 401k. Mój mąż pobiera pieniądze automatycznie co miesiąc, ale otrzymujemy wyciągi tylko raz w roku. Może być trudno ustalić, czy jesteśmy na dobrej drodze, a nawet ile pieniędzy mamy na koncie.

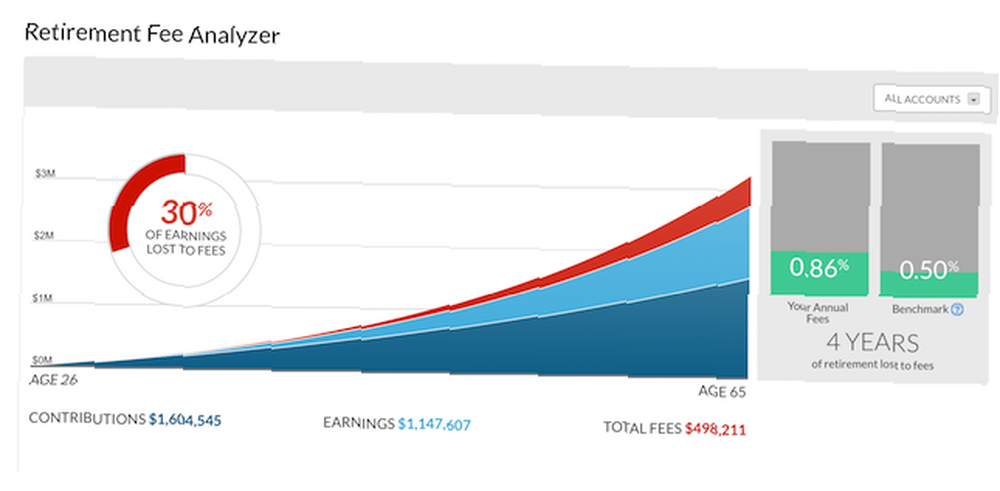

Personal Capital (iOS, Android) rozwiązuje ten problem, oferując wszechstronną aplikację do budżetowania, która łączy i analizuje twoje konto emerytalne. Otrzymujesz aktualne zdjęcie swojego konta emerytalnego, a aplikacja ocenia opłaty uiszczane przez twojego doradcę.

Ponieważ doradcy pobierają niewielki procent opłat, różnica w opłatach wynosząca pół procent może wydawać się nieznaczna. Ta niewielka różnica może jednak kosztować wiele pieniędzy w ciągu 40 lat.

W przypadku konta mojego męża 401 tys. Nigdy nie wiedzielibyśmy, że opłaty były wyższe niż w przypadku innych dostępnych opcji. Jednak, jak pokazuje wykres Personal Capital, stracilibyśmy 30% naszych funduszy emerytalnych na opłaty, zanim osiągniemy 65 lat. Prosta zmiana może zaoszczędzić nam ponad 100 000 USD w ciągu 40 lat.

Tworzenie kapitału osobistego i zmiana doradców jest zaskakująco szybka: zajmie Ci to mniej niż godzinę twojego czasu. Szybko zaczniesz widzieć oszczędności odzwierciedlone na koncie 401k, ponieważ wyeliminowanie nadmiernych opłat spowoduje, że więcej pieniędzy zarabia odsetki.

Stale wysysaj pieniądze do swoich oszczędności

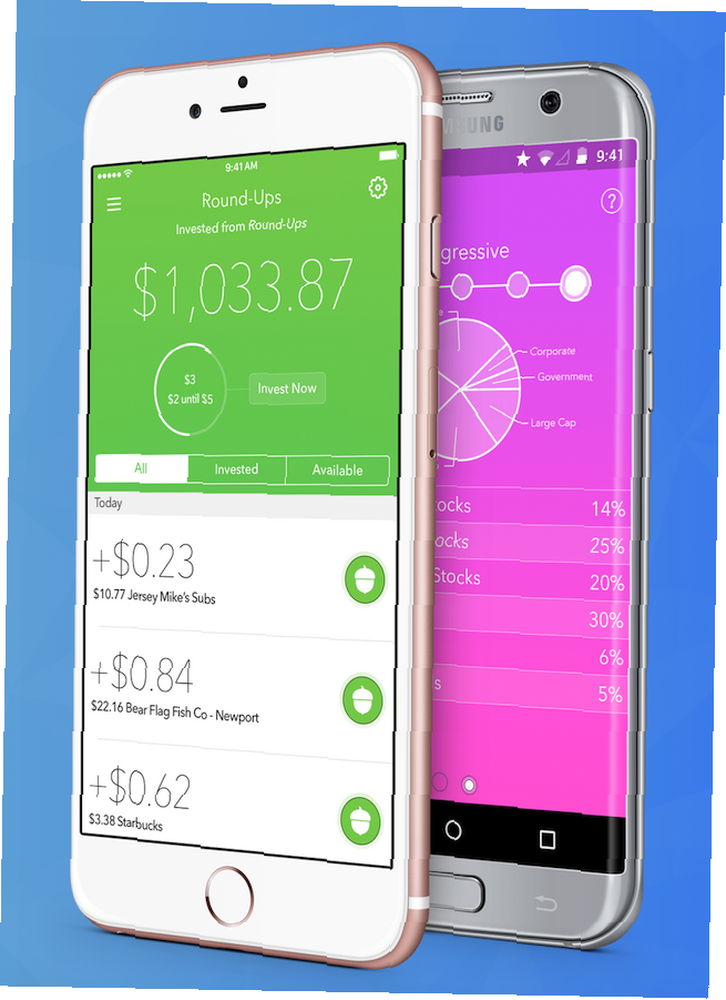

Nie czekaj do końca miesiąca, aby pomyśleć o oszczędnościach. Jeśli Twoim planem oszczędnościowym jest ocalenie wszystkiego, co pozostało z budżetu, najprawdopodobniej nigdy nie pozostanie ci nic. Dwie aplikacje, dzięki którym oszczędzanie jest bezbolesne, to Digit (iOS) i Acorns (iOS, Android).

Te aplikacje zasadniczo oszczędzają pieniądze w tle twojego życia. Oba pozwalają na zaplanowane wpłaty, a także zaokrąglają twoje zakupy, aby dodać kilka dodatkowych centów na koncie. Jeśli robisz średnio 20 zakupów tygodniowo, to 80 okazji do zaoszczędzenia każdego miesiąca. Jeśli średnia zaokrąglona zmiana wynosi 0,50 USD, zaoszczędzisz dodatkowe 40 USD miesięcznie, nawet tego nie czując. Zachowaj ten sam wzór przez cały rok, a z przyjemnością będziesz mieć dodatkowe 480 $ na swoim koncie.

Porzuć codzienną wycieczkę na kawę lub lunch, a zamiast tego codziennie usuwaj te pieniądze z konta. Powstrzymanie się od codziennego wydawania 4 USD i zdeponowanie go na koncie Digit lub Acorns spowoduje szybkie zarobienie 120 USD miesięcznie. Do końca roku będziesz miał 1440 USD.

Słuchaj Saving Advice Weekly

Najlepszym sposobem na utrzymanie motywacji i osiągnięcie swoich celów finansowych jest zwiększenie wiedzy. Podcasty pod kątem pieniędzy 10 podcastów, które pomogą Ci zaoszczędzić pieniądze i spłacić długi 10 podcastów, które pomogą Ci zaoszczędzić pieniądze i spłacić długi Istnieje wiele podcastów związanych z pieniędzmi, ale te 10 są najlepsze za pomoc w uwolnieniu się od długów i opanowaniu swoich pieniędzy. , takie jak The Dave Ramsey Show i Radical Personal Finance, pomogą ci opanować pieniądze raz na zawsze. W zależności od tego, jakie porady finansowe słyszysz i stosujesz w swoim życiu, możesz zaoszczędzić od 100 do 1000 USD, zmieniając sposób myślenia i działania.

Czujesz, że nie masz czasu na słuchanie podcastów? Staraj się dopasować do 5–10 minut słuchania każdego dnia, co będzie odpowiadało od jednego do dwóch podcastów tygodniowo. Słuchaj podcastu, przygotowując się do dnia, w drodze do pracy lub podczas treningu.

Większość ludzi chce szybko oszczędzać, ale nie wie, jak to zrobić. Odpowiednie narzędzia technologiczne mogą zmienić Twój budżet, oszczędności i wiedzę finansową.

Jakie są twoje ulubione narzędzia, aplikacje lub witryny do oszczędzania, inwestowania lub budżetowania? Czy masz jakieś doświadczenie z jednym z wymienionych powyżej narzędzi technicznych? Podziel się swoim doświadczeniem poniżej w komentarzach.